一文读懂︱慢病市场全渠道格局

2021年中国慢病用药市场渠道分布

-

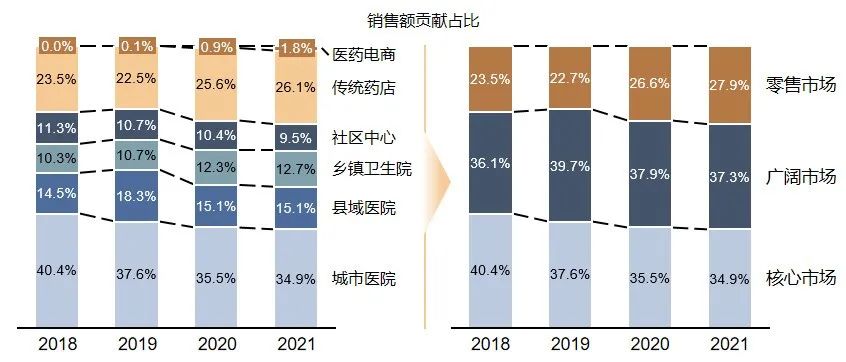

根据法伯全渠道数据库,三类慢病用药市场(高血压、高血脂、糖尿病市场定义见图注)主要贡献渠道为城市医院、县域医院和传统药店;基层医疗机构(乡镇卫生院、社区中心)共占比20%以上。 -

目前线上电商渠道的贡献度仍较低,但是同比增长近100%,远高于平均增长水平(5.4%)。

-

高血压市场:C02(抗高血压药)+ C03(利尿药)+ C07(β受体阻断药)+ C08(钙通道阻滞药)+ C09(肾素-血管紧张素系统用药);

-

高血脂市场:C10(调血脂药与抗动脉粥样硬化药)+ C11(多重疗法心血管药物的复方制剂);

-

糖尿病市场:A10(糖尿病用药),包括口服降糖药和胰岛素。

2021年各渠道慢病市场药物

在全领域药物中的销售额占比

-

从各渠道慢病用药在全治疗领域药物中的占比来看,社区中心和乡镇卫生院渠道的慢病市场销售规模占比分别达到30%和20%; -

县域医院和传统药店渠道的全领域市场中,慢病市场销售规模占比也超过10%。

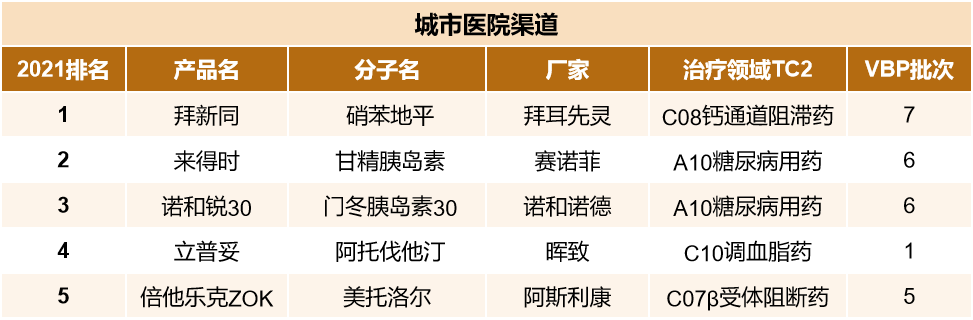

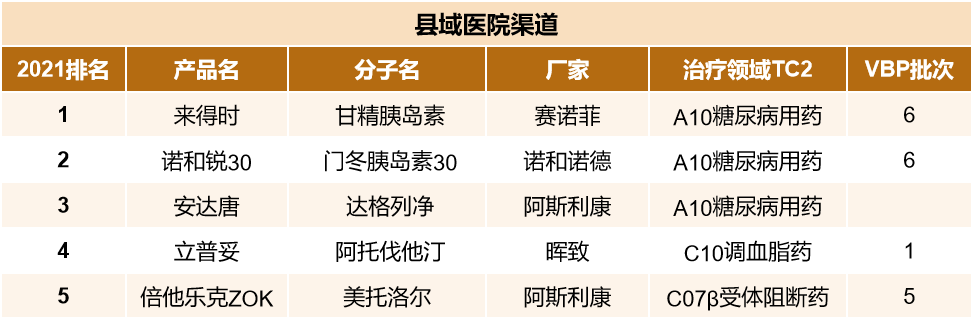

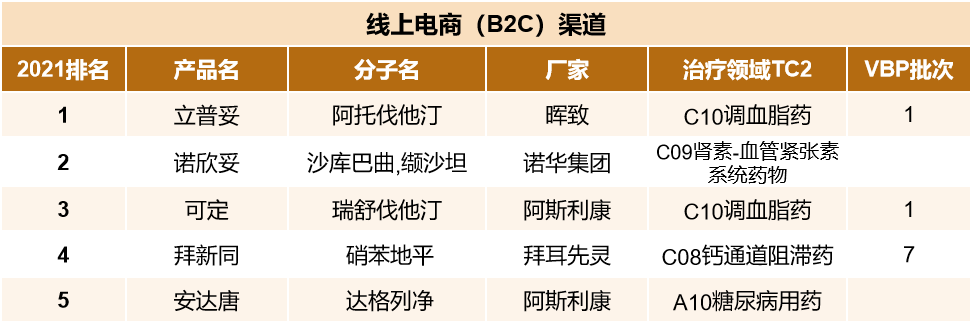

2021年全渠道慢病用药市场Top5药物产品(销售额)

*全部渠道参与排名的慢病药品范围仅包括处方药Rx(不含OTC)

慢病市场渠道格局发展趋势

-

近几年,随着国家医药政策的密集性出台,“市场下沉”至广阔渠道和“处方外流”至零售市场是两大药品流转趋势。 -

从慢病市场的渠道间格局变化看,与2018年相比,在2021年,零售市场(线下药店及线上电商渠道)和广阔市场(县域医院、THC和CHC渠道)的销售额贡献占比均有扩大,核心市场(城市医院渠道)占比降低近5个百分点。

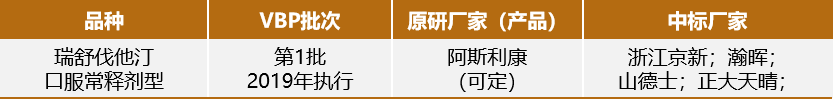

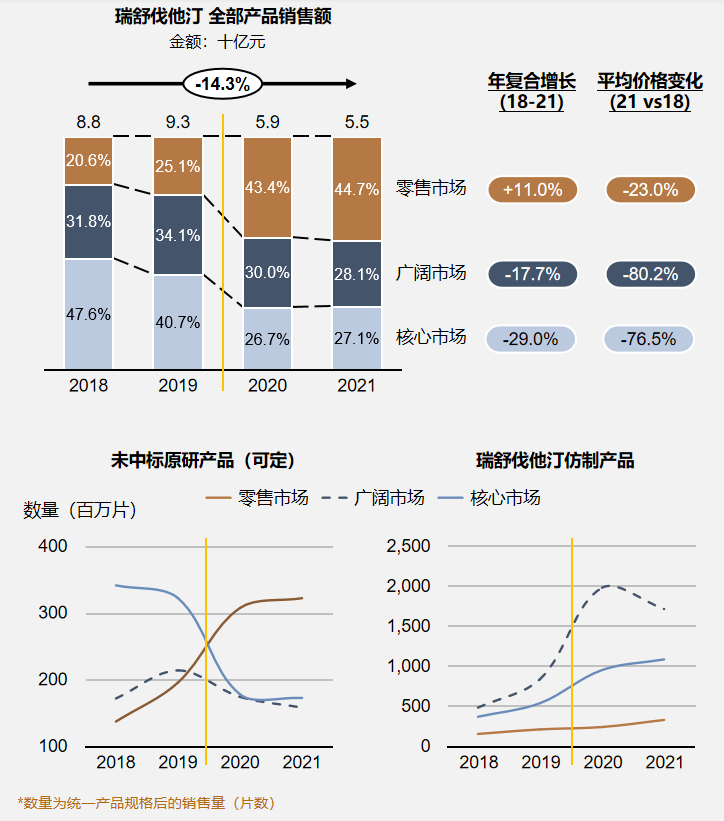

VBP对不同渠道慢病市场药品变化的影响

-

慢性病药物是国家集中带量采购的主要领域。前七批VBP中,共有62个品种属于三类慢病市场药物。 -

VBP执行后,多数品种在零售市场呈现销售额占比升高、平均价格降幅较低的趋势。主要原因是单价高的原研落标产品的患者从核心市场分流至零售市场。同时,仿制产品(主要为中标产品)在VBP执行后流向广阔市场。

数据来源:上海阳光医药采购网;法伯全渠道数据库

扫码获取

《中国药品市场全渠道发展格局》蓝皮书